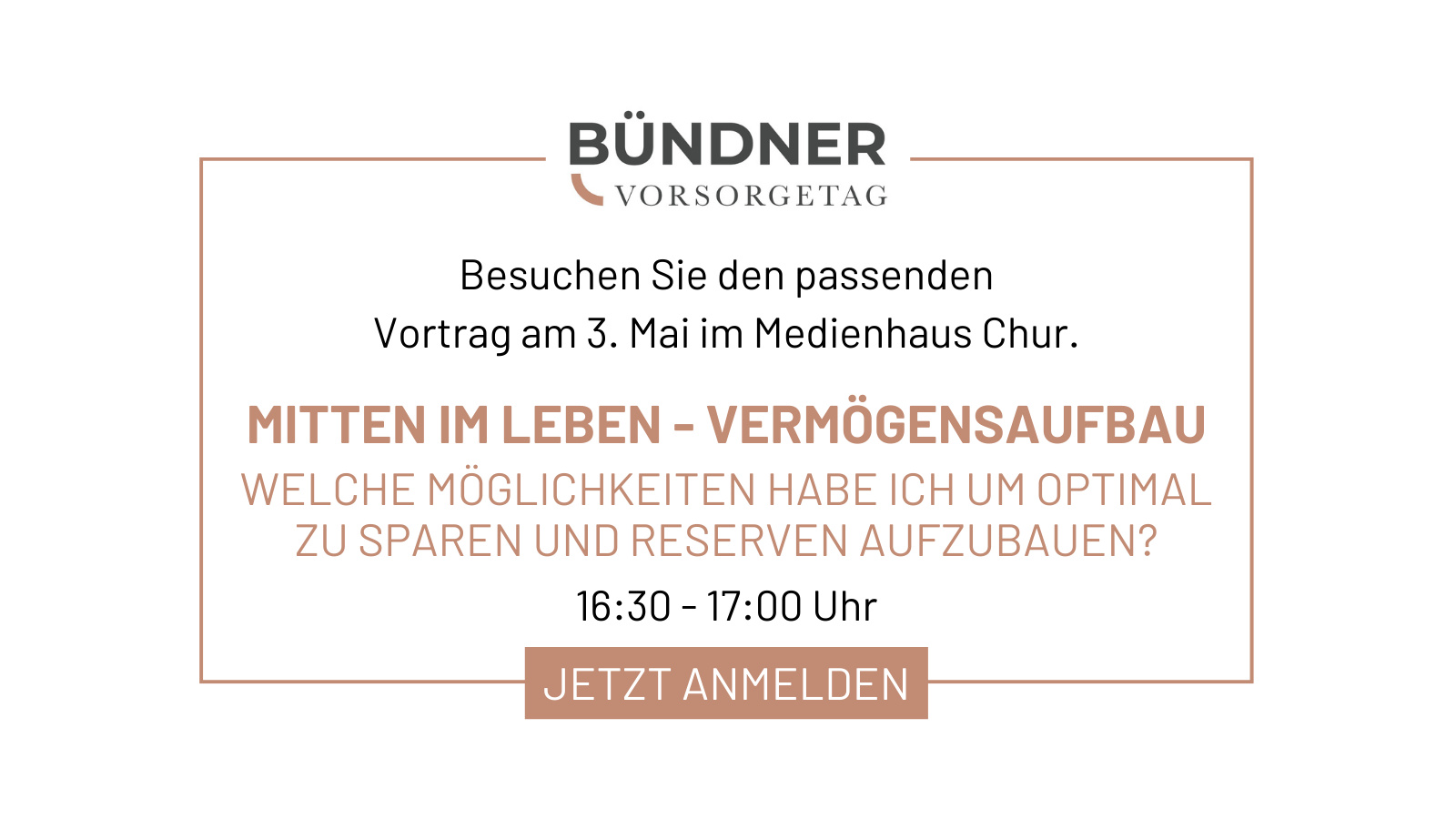

Mitten im Leben: Strategien für den Vermögensaufbau

In einer Zeit, in der das Rentenalter immer weiter nach hinten rückt und die staatlichen Rentensysteme unter Druck geraten, ist es wichtiger denn je, selbst aktiv für die eigene finanzielle Zukunft vorzusorgen. Der Vermögensaufbau ist dabei keine einfache Aufgabe, sondern erfordert eine sorgfältige Planung und die Auswahl geeigneter Anlagestrategien.

In einer Zeit, in der das Rentenalter immer weiter nach hinten rückt und die staatlichen Rentensysteme unter Druck geraten, ist es wichtiger denn je, selbst aktiv für die eigene finanzielle Zukunft vorzusorgen. Der Vermögensaufbau ist dabei keine einfache Aufgabe, sondern erfordert eine sorgfältige Planung und die Auswahl geeigneter Anlagestrategien.

Vermögensaufbau und Steueroptimierung

Die gebundene Vorsorge Säule 3a ist ein einfaches Instrument, steueroptimiert Vermögen aufzubauen. Sie bildet den Grundstein der Steueroptimierung innerhalb der Vorsorge. Zusätzlich bietet sich die 2. Säule mit der betrieblichen Pensionskasse für weitere Steueroptimierungen an. Bevor man sich aber Gedanken darüber macht, sollte man sicherstellen, dass die Einzahlungen in die gebundene Vorsorge Säule 3a voll ausgeschöpft sind. Auch Teilzeitbeschäftigte mit einem AHV-pflichtigen Einkommen und Personen mit fehlendem Pensionskassenanschluss können diesen Steuervorteil nutzen.

Im Vorfeld gilt es genau zu prüfen, in welcher Lebensphase man sich befindet und wann und wie viel Geld man einzahlen möchte. Die Beiträge in die Pensionskasse und in die Säule 3a sind gebunden. Ein Zugriff ist somit nicht ohne weiteres möglich. Bei einem Einkauf in die Pensionskasse kann das vorhandene Altersguthaben für die Dauer von drei Jahren nicht als Kapital bezogen werden. Dies gilt bei Wohneigentumsförderung, Kapitalbezug im Alter, definitives Verlassen der Schweiz und Aufnahme einer selbstständigen Erwerbstätigkeit.

Nebst Einzahlungen in die Vorsorge können auch werterhaltende Investitionen in Immobilien steuerlich abgezogen werden. Wenn also Renovationsarbeiten an Ihrer Liegenschaft anstehen, empfiehlt es sich, in dieser Phase zu prüfen, ob Einkäufe in die Pensionskasse überhaupt noch notwendig sind. Eine Steuerplanung hilft Ihnen, sämtliche Steueroptimierungsmöglichkeiten aufeinander abzustimmen.

Anlagestrategie unter Einbezug des Gesamtvermögens

Die Wahl der richtigen Anlagestrategie hängt stark vom persönlichen Risikoprofil ab. Während einige Anleger mit längerem Anlagehorizont bereit und finanziell in der Lage sind, höhere Risiken einzugehen, um potenziell höhere Renditen zu erzielen, bevorzugen andere eine konservative Herangehensweise mit einem Schwerpunkt auf Kapitalerhalt.

Als Beispiel können traditionelle Pensionskassen aufgrund der eigenen Risikoabsicherung und dessen des versicherten Kollektivs meist keine individuelle Risikoprofilierung berücksichtigen und bieten in der Regel eine Strategie mit einer Aktienquote von rund 30-35% an. Deshalb gilt es im freien Vermögen genau zu prüfen, welche Anlagestrategie den Bedürfnissen des Anlegers entspricht. Selbst bei einer überwiegend aktienlastigen Strategie kann aus Gesamtvermögensoptik eine ausgewogene Strategie mit ca. 50-60% Aktienanteil resultieren.

Die Bedeutung der Diversifikation

Eine breite Diversifikation ist entscheidend, um das Risiko zu streuen und das Vermögensportfolio widerstandsfähiger gegenüber Marktschwankungen zu machen. Durch die Kombination verschiedener Anlageklassen und Vermögenswerte können Anleger ihre Chancen auf langfristigen Erfolg verbessern und gleichzeitig das Risiko minimieren.

Sorgfältige Planung

Ein nachhaltiger Vermögensaufbau erfordert eine fundierte Strategie. Eine ganzheitliche Finanzplanung, die diese verschiedenen Aspekte berücksichtigt, ist entscheidend für den langfristigen Erfolg beim Vermögensaufbau. Durch eine frühzeitige und sorgfältige Planung können Sie Ihre finanzielle Zukunft aktiv gestalten und auf unvorhergesehene Ereignisse vorbereitet sein.